偶尔在报税时会看到最高RM3000的税收减免选项有PRS这个词。

或者偶尔到银行时有员工向你推销PRS类型的基金。

是否好奇PRS是什么了啦?今天这篇就完整的为你解惑,并且在FAQ部分里有非常重要的重点干货哦!千万一定要读到那边去!

那我们废话不多说,马上进入正题吧!

PRS小红书

什么是PRS?

PRS(Private Retirement Scheme – 私人退休计划),是一项自愿的长期储蓄和投资计划,旨在帮助您为退休储蓄更多。 PRS 致力于为所有大马人(无论是受雇者还是个体经营者)提供更多选择,以在结构良好和监管良好的环境下补充退休储蓄。

PRS是由PPA(Private Pension Administrator Malaysia – 马来西亚私人养老金管理机构)中心管理的,是于2012年7月18日由第六任大马首相——纳吉·拉扎而创立的。

PRS与其他单位信托一样,可能会产生亏损的,也有一些收费成本的。

PRS的概述

强制吗?

不是。PRS是自愿性的退休计划。

谁符合条件?

只要你超过18岁就可以投资PRS了,无论你是大马人或外国人。

最低额度

每家PRS基金符合的最低额度都有些许差异,不过最低RM100就可以投资了。

上缴频率

PRS没有一个固定的上缴频率,如果你手头紧的话可以选择不用缴纳,没有缴纳也不会有任何被征收的费用。

Account A和Account B

Account A的金额是总金额的70%;Account B的金额则是总金额的30%。

这个Account的重点在提领,滑倒提领可以看到详细的解释。

提领岁数

55岁是准则,详情也到提领了解。

基金种类

在选择基金的时候,PRS会根据你的年龄及可承受的风险给你选择。

在官网里,共有3种大类的选择,即:成长性(Growth)、中等性(Moderate)及保守性(Conservative),从最高风险到最低风险排列。

成长性适合45岁或以下的投资者;中等性适合45到54岁的;保守性适合55岁或以上的。

在PRS里,提供商会自动依据你的年龄而调整,年纪越大的会帮你调整成越保守的投资组合,这让你不会承担太高的风险且帮你的资产价值保值。

点击下面按钮可以让你看看有什么可投资的基金。

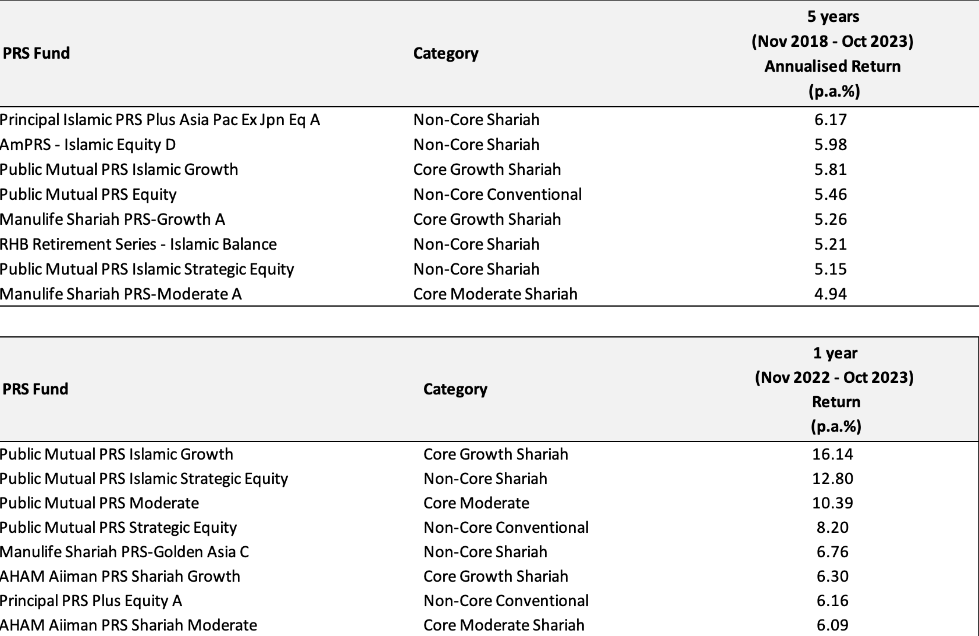

报酬率

下面是每个不同基金的年化报酬率。

费用

每家的提供商及基金都有不同的收费制度,点击下面的按钮可以看到完整的收费制度。

转换基金

转换分为两种,即:交换(Switching)和转移(Transfer)。

交换指的是在同一家公司但要更换成他家提供的其他基金。这类交换被允许的条件是根据你们之间的合约的。

不过交换的话都有交换费用的,多少取决于你的合约。

转移指的是在一家公司但要转换成不同家公司的基金。这类转移只有在投了1年过后才可以转移。

转移的时候也会有转移的费用。

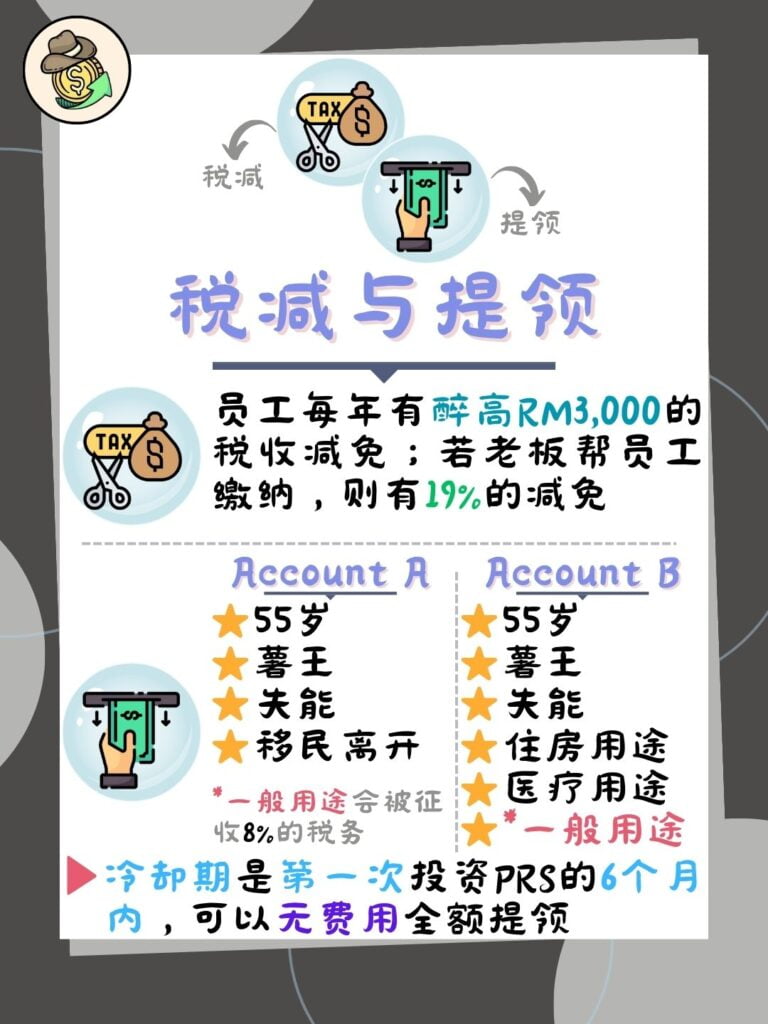

税收减免

雇员(员工)

在2025年之前,只要有自行缴纳PRS的可以得到每年最高RM3000的税收减免。税收减免可以让你的税务更少哦!

雇主(老板)

如果老板用公司的钱帮员工缴纳PRS的话,公司可以享有所缴纳的PRS的19%的税收减免。

不过这里要注意,老板用公司的钱为自己缴纳PRS的话,是不符合扣公司的税收减免的条件的哦!

想更详细地了解税收减免的可以点击下面的按钮阅读哦!

提领

| Account A | Account B |

|---|---|

| 55岁 | |

| 死亡 | |

| 失能 | |

| 移民离开 | 住房用途 |

| – | 医疗用途 |

| – | *一般用途 |

* 一般用途会被征收8%的税务,其他则不会被征收8%的税务

冷却期

冷却期(Cooling-off Period)指的是在第一次投资PRS的6个月内,如果不满意可以全额提领,并没有任何的手续费。

常见问题(FAQ)

EPF和PRS的差别

虽然两者都是退休基金,不过其中的差别是EPF是你只要是在马来西亚帮别人打工的就强制要缴纳,而PRS是自愿性的。

此外,EPF的收益是靠分发股息而来的,而PRS是靠资本增长而来的。

PRS有比EPF值得吗?

首先,我会从3方面剖析,即:税收减免、长期回报率、风险。

税收减免

在2024年,EPF和PRS的税收减免是分开的,EPF最高的税收减免是RM7000而PRS是RM3000。

这让PRS其实非常的有吸引力,因为假设你的应课税收入为RM100000,按照2024年的税收率,你从本来应缴纳的税务从RM9400减少到了RM8830了,共省下RM570!

咋听之下不多,但是讲投资报酬率的话,投RM3000的你马上现赚RM570表示你直接白嫖19%呢,在「普通人正常」投资里近乎没有办法白嫖这么高的报酬率呢!税收减免正是PRS最好的优势了!

但为了严谨,我们还是继续看下去。

长期回报率

取10年平均回报率来说,EPF的股息率是大约6.65%。

而PRS呢,由于众多基金,我只抽拥有10年以上的数据的「成长性」基金。

最后得到的平均结果是——3.32%。

更要命的是,我们还没纳入需要缴纳的年费及管理费等,费用大约落在1%~1.8%,根据该基金的条规。

显然,论长期报酬率,PRS完败。

风险

首先,过去数据不代表未来,过去没有产生亏损也不代表未来不会!但是我们可以透过过去的数据大致了解未来趋势。

在EPF里,由于我们是靠股息获得收益的,我们「近乎」不会亏损,因为如果表现不好顶多不派息,也最多被通胀吃掉一点价值。

但是在PRS里,举2022年全市大跌的例子,许多基金的跌幅都超过5%,最差的还来到15%。相较EPF,我们还被派5.35%的股息。

我想说到这里我的观点已经显而易见了吧,如果想要了解更多关于EPF的可以点击下面的按钮查看哦!

可以关PRS Account吗?

可以。不过你只能领取来自Account A的70%的余额。

Account B的余额如果是以一般用途领取的话会需要被征收8%的税务。

总结

这部分一直以来都是我个人的主观看法,不同意的都可以到下面留言区彼此讨论讨论哦!

综上所述,其实我认为PRS的唯一优势RM3000的税收减免,还是有那个可以考虑投资的理由的。

当然不排除可能有的基金的回报率比EPF来得更高,例如最好表现的Principal PRS Plus Asia Pac Ex Jpn Eq A,11年来的平均报酬率为7.76%。但是收费方面嘛……1.4%,净报酬率为6.36%而已,相较6.65%的ETF股息率稍微逊色。

个人建议,先把钱放入EPF,用完了最高共RM7000的税收减免后,才来考虑放入PRS啦。

好啦,以上便是所有关于PRS你需要知道的知识啦!

如果觉得这篇文章对你来说有帮助的话不妨帮我分享出去让更多人了解哦!也可以帮我点下面的赞让谷歌帮我排在搜索引擎的前面啦,那我们下期再见咯,拜拜~

免责声明:此文章內容仅为教学、分享及参考的用途,而非专业的投资建议。

-768x1024.jpg)

-768x1024.jpg)